2023年國(guó)際空運(yùn)市場(chǎng)行情

2023年06月21日 作者:國(guó)際快遞-飛時(shí)達(dá)2023年全球航空運(yùn)輸市場(chǎng)回顧與展望

01 全球市場(chǎng)發(fā)展回顧

(一)客運(yùn)市場(chǎng)加快復(fù)蘇,貨運(yùn)市場(chǎng)出現(xiàn)回落

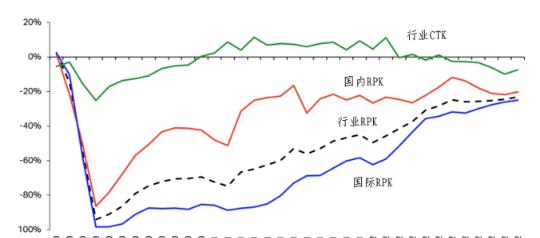

從生產(chǎn)指標(biāo)看,客運(yùn)方面,受益于全球多數(shù)國(guó)家陸續(xù)開放開入境限制,2022年旅客出行意愿高漲,全球航空客運(yùn)恢復(fù)勢(shì)頭強(qiáng)勁。全年收入客公里(RPK)恢復(fù)至2019年的68.5%,其中國(guó)際RPK恢復(fù)至2019年的62.2%,較2021年同比增長(zhǎng)152.7%;相較于國(guó)際出行尚存在不確定性,國(guó)內(nèi)航班的恢復(fù)要早于國(guó)際航班,2022年國(guó)內(nèi)RPK已恢復(fù)至2019年的79.6%,較2021年同比增長(zhǎng)10.9%。貨運(yùn)方面,與客運(yùn)快速恢復(fù)的態(tài)勢(shì)相比,受國(guó)際地緣政治緊張加劇、全球經(jīng)濟(jì)增長(zhǎng)預(yù)期下調(diào)、全球貿(mào)易增長(zhǎng)放緩以及通脹高企導(dǎo)致消費(fèi)者信心下降等因素影響,全球航空貨運(yùn)市場(chǎng)表現(xiàn)不佳,2022年貨運(yùn)噸公里(CTK)較2021年下降了8.0%,較2019年下降了1.6%,作為貨物需求主要指標(biāo)的全球新出口訂單自2022年10月以來(lái)一直停滯不前,多數(shù)主要經(jīng)濟(jì)體的新出口訂單遭遇萎縮。

全球RPK和CTK較2019年同比變化情況數(shù)據(jù)來(lái)源:IATA

分區(qū)域看,較早取消入境限制的區(qū)域客運(yùn)市場(chǎng)恢復(fù)更為領(lǐng)先,尤其是歐洲區(qū)域,盡管受到Omicron變異毒株蔓延以及俄烏沖突爆發(fā)等不利因素影響,但歐洲洲內(nèi)、歐洲至北美的RPK已經(jīng)恢復(fù)至2019年同期的84.2%、87.3%;同時(shí),由于中國(guó)在2022年仍有旅行限制,亞洲至各區(qū)域的客運(yùn)市場(chǎng)恢復(fù)最慢,亞洲洲內(nèi)RPK僅為2019年同期的22.2%,但隨著2022年11月中國(guó)逐步優(yōu)化疫情防控措施,亞太區(qū)域航空業(yè)釋放出積極的復(fù)蘇信號(hào)。貨運(yùn)方面,北美地區(qū)市場(chǎng)表現(xiàn)較好,較2019年同期保持兩位數(shù)增長(zhǎng),而歐洲地區(qū)和亞太地區(qū)CTK均較疫情前有所下降,北美-南美、亞洲-北美、歐洲-北美、中東-亞洲等航線地區(qū)的航空貨運(yùn)需求超過(guò)了新冠疫情前的水平。

主要區(qū)域間航線RPK和CTK較2019年同比變化數(shù)據(jù)來(lái)源:IATA

(二)運(yùn)力供給有序提升,行業(yè)虧損大幅收窄

從效益指標(biāo)看,2022年,全球航空客運(yùn)業(yè)務(wù)的座位供給有效滿足了乘客需求,可用座位公里(ASK)恢復(fù)到2019年同期的71.9%,同時(shí)全行業(yè)客座率保持在78.1%,全年客座率僅比2019年同期低3.9個(gè)百分點(diǎn)。從可用貨運(yùn)噸公里(ACTK)來(lái)看,2022年的運(yùn)力比2021年增長(zhǎng)3.0%,其中國(guó)際業(yè)務(wù)增長(zhǎng)4.5%,與2019年相比,運(yùn)力下降8.2%,其中國(guó)際業(yè)務(wù)下降9.0%。

2020-2023年主要區(qū)域航空業(yè)凈利潤(rùn)率變化數(shù)據(jù)來(lái)源:IATA

三年大疫重創(chuàng)全球民航業(yè),但虧損額逐年收窄。2019年,全球航空業(yè)實(shí)現(xiàn)凈利潤(rùn)264億美元;但2020年虧損1377億美元,2021年虧損420億美元,2022年預(yù)計(jì)虧損69億元。其中北美是唯一有望在2022年實(shí)現(xiàn)盈利的區(qū)域,龐大的美國(guó)國(guó)內(nèi)市場(chǎng)和跨大西洋航線的重新開放提振了美國(guó)航司的財(cái)務(wù)狀況,北美航司有望全年實(shí)現(xiàn)99億美元的利潤(rùn)。而全球其他區(qū)域仍舊處于虧損狀態(tài),由此可見,在除中國(guó)外大部分國(guó)家防疫政策轉(zhuǎn)向開放的2022年,復(fù)蘇之路依然行之不易。

國(guó)際空運(yùn)物流運(yùn)費(fèi)免費(fèi)查詢↓

(三)聯(lián)通水平逐步恢復(fù),區(qū)域市場(chǎng)分化明顯

在新冠疫情爆發(fā)后,全球空運(yùn)聯(lián)通性(Air Connectivity)下降了70%以上,但自2020年年中以來(lái)一直穩(wěn)步復(fù)蘇,2022年較2021年同期增長(zhǎng)了16個(gè)百分點(diǎn),然而空運(yùn)聯(lián)通性目前仍低于2019年同期17個(gè)百分點(diǎn)。其中,國(guó)內(nèi)市場(chǎng)與國(guó)際市場(chǎng)表現(xiàn)分化,前者顯然更有彈性,2022年國(guó)內(nèi)市場(chǎng)空運(yùn)聯(lián)通性恢復(fù)升至2019年同期的86.0%,與2020年相比上浮約9.5個(gè)百分點(diǎn);而國(guó)際市場(chǎng)空運(yùn)聯(lián)通性大幅落后,僅恢復(fù)至2019年同期的77.4%,但較2020年激增了近30個(gè)百分點(diǎn),反映了旅行限制的取消和國(guó)際旅行市場(chǎng)的重新開放對(duì)國(guó)際航空運(yùn)輸市場(chǎng)的刺激作用更強(qiáng)。

國(guó)內(nèi)、國(guó)際市場(chǎng)空運(yùn)聯(lián)通性變化情況數(shù)據(jù)來(lái)源:IATA

2022年,國(guó)內(nèi)機(jī)場(chǎng)對(duì)(Airport Pairs)數(shù)量已恢復(fù)至2019年水平,但僅有84.5%的國(guó)際機(jī)場(chǎng)對(duì)有所恢復(fù),國(guó)際航班恢復(fù)速度遠(yuǎn)遠(yuǎn)落后。

國(guó)內(nèi)、國(guó)際市場(chǎng)機(jī)場(chǎng)對(duì)變化情況數(shù)據(jù)來(lái)源:IATA

由于亞太地區(qū)的入境限制持續(xù)時(shí)間更長(zhǎng),阻礙了本區(qū)域國(guó)際聯(lián)通度的回復(fù)水平,2022年僅恢復(fù)至2019年同期的52%,明顯落后于其他地區(qū),歐洲、北美以及拉美和加勒比區(qū)域的聯(lián)通度恢復(fù)至82%、84%、102%。

02 我國(guó)市場(chǎng)發(fā)展回顧

(一)客運(yùn)發(fā)展不及預(yù)期

從生產(chǎn)指標(biāo)看,受新冠肺炎疫情沖擊以及國(guó)內(nèi)經(jīng)濟(jì)增速放緩影響,2022年以來(lái)我國(guó)航空運(yùn)輸需求明顯下降且創(chuàng)疫情新低。客運(yùn)方面,從周轉(zhuǎn)量看,2022年,我國(guó)航空運(yùn)輸業(yè)旅客周轉(zhuǎn)量同比下降40.1%至3913.7億人公里;其中國(guó)內(nèi)航線同比大幅下降40.9%至3804.9億人公里,而國(guó)際航線旅客周轉(zhuǎn)量因上年同期基數(shù)較小同比上升20.2%至108.8億人公里;從運(yùn)輸量看,全年全行業(yè)完成旅客運(yùn)輸量2.52億人次,較2021年下降42.9%,為2019年的38.2%,恢復(fù)水平較2021年下降28.6個(gè)百分點(diǎn)。

從結(jié)構(gòu)構(gòu)成看,國(guó)內(nèi)航線雖受疫情影響、大起大落,但總體在恢復(fù)之路上,全年同比下降43.1%,實(shí)現(xiàn)運(yùn)輸量24984.9萬(wàn)人次;而國(guó)際旅行仍然極其有限,國(guó)際航線前期受“五個(gè)一”政策影響,始終處于低位運(yùn)行,盡管同比實(shí)現(xiàn)26%的增幅,但全年僅完成186.1萬(wàn)人次的運(yùn)輸量。但隨著我國(guó)防疫政策優(yōu)化“二十條”“新十條”接續(xù)推出,新冠管理方式發(fā)生里程碑式的系統(tǒng)性轉(zhuǎn)變,民航業(yè)也陸續(xù)取消“五個(gè)一”及客座率限制等國(guó)際客運(yùn)航班數(shù)量管控措施、增加對(duì)國(guó)際客運(yùn)航班的優(yōu)化措施等,國(guó)際客運(yùn)市場(chǎng)出現(xiàn)復(fù)蘇信號(hào)。

我國(guó)旅客運(yùn)輸量較2019年同期月度變化情況數(shù)據(jù)來(lái)源:民航局信息中心

從航線網(wǎng)絡(luò)看,2022年,國(guó)內(nèi)樞紐機(jī)場(chǎng)航線數(shù)量方面,廣州已恢復(fù)至疫情前水平,北京大興2022年較2019年航線數(shù)量有所增加。上海浦東和上海虹橋分別恢復(fù)疫情前的78%和88%,深圳和北京首都分別恢復(fù)至76%和66%。分國(guó)內(nèi)外市場(chǎng)看,2022年與2019年的整體差距主要體現(xiàn)在國(guó)際航線數(shù)量方面。

2019年和2022年我國(guó)主要樞紐機(jī)場(chǎng)航線數(shù)量

數(shù)據(jù)來(lái)源:OAG Schedules Analyser

2022年,我國(guó)國(guó)際客運(yùn)航線網(wǎng)絡(luò)(包括正班、加班、包機(jī)等)聯(lián)通的機(jī)場(chǎng)和國(guó)家數(shù)量分別為88個(gè)和200個(gè),分別較2019年凈減少了4個(gè)和107個(gè),航線網(wǎng)絡(luò)通達(dá)性有待進(jìn)一步恢復(fù)。

(二)貨運(yùn)市場(chǎng)明顯下滑

從生產(chǎn)指標(biāo)看,2022年,受疫情反復(fù)及經(jīng)濟(jì)下行壓力加大影響。當(dāng)期貨郵周轉(zhuǎn)量同比下降8.7%至254.1億噸公里;其中國(guó)內(nèi)航線貨郵周轉(zhuǎn)量同比下降25.9%至52.3億噸公里,國(guó)際航線貨郵周轉(zhuǎn)量則同比小幅下降2.8%至201.8億噸公里;從運(yùn)輸量看,全行業(yè)完成貨郵運(yùn)輸量607.6萬(wàn)噸,同比下降17.0%,僅為2019年的八成,恢復(fù)水平遠(yuǎn)低于2021年。

從結(jié)構(gòu)構(gòu)成看,國(guó)內(nèi)貨運(yùn)市場(chǎng)恢復(fù)水平進(jìn)一步下降,2022年,國(guó)內(nèi)航線貨郵運(yùn)輸量343.76萬(wàn)噸,同比下降26.1%,占總量的56.6%,是2019年同期的67.2%;不足2019年的七成,恢復(fù)水平較2021年下降23.8個(gè)百分點(diǎn)。國(guó)際航線貨運(yùn)量仍較疫情前保持近兩位數(shù)增長(zhǎng),體現(xiàn)出更強(qiáng)的韌性,全年國(guó)際航線貨郵運(yùn)輸量263.87萬(wàn)噸,同比下降1.1%,占總量的43.4%,是2019年同期的109.1%。

從航線網(wǎng)絡(luò)看,我國(guó)航司貨運(yùn)聯(lián)通國(guó)家73個(gè),較2021年凈增加6個(gè),其中全貨機(jī)通航42個(gè),凈增加5個(gè),聯(lián)通“一帶一路”共建國(guó)家50個(gè),同比凈增加1個(gè)。并且2022年我國(guó)主導(dǎo)的國(guó)際和地區(qū)組織貨運(yùn)量增長(zhǎng)態(tài)勢(shì)好,往返“一帶一路”共建國(guó)家的貨郵量達(dá)63.4萬(wàn)噸,同比上升4.3%,是2019年同期的119.3%;往返“RCEP”國(guó)家的貨郵量達(dá)76.3萬(wàn)噸,同比上升2.1%,是2019年同期的115.7%;往返“上合組織”國(guó)家的貨郵量達(dá)15.2萬(wàn)噸,同比上升24.6%,是2019年同期的101.2%。

(三)效益指標(biāo)處于低位

從民航正班客座率和載運(yùn)率情況看,2016-2019年,我國(guó)航空運(yùn)輸業(yè)正班客座率和載運(yùn)率基本維持在80%和70%以上水平;而2020年2月下降至約50%水平,隨著下半年市場(chǎng)的恢復(fù),當(dāng)年正班客座率平均數(shù)為70.5%,2021年小幅上升后,正班客座率于2022年再次下降至66.6%;2023年春節(jié)假期七天(2023年1月21日至27日)平均客座率達(dá)76.0%,預(yù)計(jì)2023年全年客座率將隨著客運(yùn)需求的復(fù)蘇呈增長(zhǎng)趨勢(shì)。相較而言,正班載運(yùn)率在疫情發(fā)生后雖有所下降,但波動(dòng)相對(duì)客座率較小,2022年,正班載運(yùn)率65.0%,較2021年同期下降了1.8%。

從企業(yè)經(jīng)營(yíng)收益看,疫情以來(lái)民航運(yùn)輸需求持續(xù)低迷,航空公司、機(jī)場(chǎng)管理企業(yè)等運(yùn)營(yíng)困難,民航業(yè)發(fā)展受到前所未有的巨大沖擊。盡管期間民航市場(chǎng)有過(guò)觸底反彈,發(fā)展有所恢復(fù),但2022年受疫情延宕影響,加之俄烏沖突導(dǎo)致油價(jià)高企以及“3.21”東航MU5735航空器飛行事故,民航市場(chǎng)恢復(fù)多次受挫。2020年、2021年、2022年全行業(yè)虧損分別達(dá)到974億元、842.5億元和2160億元;三年全行業(yè)累計(jì)巨虧近4000億元。相比之下,2017-2019年,全行業(yè)利潤(rùn)總額為1730億元。

03 形勢(shì)研判

(一)經(jīng)濟(jì)下行降低航空消費(fèi)需求

全球方面,在全球政治格局日益復(fù)雜、中美對(duì)峙格局常態(tài)化的大背景下,全球經(jīng)濟(jì)預(yù)期不斷走弱、不確定性日益增強(qiáng),經(jīng)貿(mào)周期由擴(kuò)張階段進(jìn)入收縮階段,2022年全國(guó)主要經(jīng)濟(jì)體經(jīng)濟(jì)增速均低于預(yù)期。根據(jù)IMF預(yù)測(cè),2023年全球經(jīng)濟(jì)增速(實(shí)際GDP同比)降至2.7%,明顯低于2021年的6.1%和2022年的4.9%,聯(lián)合國(guó)《2023年世界經(jīng)濟(jì)形勢(shì)與展望》更悲觀地將2023年世界經(jīng)濟(jì)增速下調(diào)至1.9%,提出許多國(guó)家在2023年面臨經(jīng)濟(jì)衰退風(fēng)險(xiǎn)。

經(jīng)濟(jì)增長(zhǎng)是航空出行需求增長(zhǎng)的底層邏輯,連續(xù)三年疫情和經(jīng)濟(jì)預(yù)期下行將嚴(yán)重約束全球居民消費(fèi)場(chǎng)景和消費(fèi)半徑,導(dǎo)致居民消費(fèi)和信心持續(xù)回落,消費(fèi)端短期仍受到一定壓制,將影響因私出行和跨境電商等航空消費(fèi)需求的恢復(fù)。

我國(guó)方面,2023年我國(guó)經(jīng)濟(jì)發(fā)展面臨的形勢(shì)依然復(fù)雜嚴(yán)峻,需求收縮、供給沖擊、預(yù)期轉(zhuǎn)弱三重壓力仍然較大,但隨著防疫政策調(diào)整,2023年我國(guó)經(jīng)濟(jì)有望迎來(lái)疫后復(fù)蘇。二十大提出推動(dòng)經(jīng)濟(jì)運(yùn)行整體好轉(zhuǎn),發(fā)展和安全將是未來(lái)的主要方向。在2022年低基數(shù)作用和政策扶持下,2023年經(jīng)濟(jì)增速目標(biāo)錨定5%,預(yù)計(jì)國(guó)內(nèi)有效需求的擴(kuò)大將成為航空客、貨運(yùn)輸增長(zhǎng)的重要驅(qū)動(dòng)。

(二)地緣政經(jīng)博弈擾亂市場(chǎng)復(fù)蘇

俄烏沖突方面,2022年,在俄烏沖突引發(fā)的多極博弈環(huán)境下,歐盟、加拿大等均對(duì)俄羅斯關(guān)閉領(lǐng)空,而俄羅斯亦宣布反制,俄羅斯領(lǐng)空關(guān)閉不僅將導(dǎo)致全球航線擁擠,也將增加飛行市場(chǎng)、提高航空運(yùn)輸成本,并重新設(shè)計(jì)航路、選擇備降點(diǎn),因此迫使部分歐洲-亞洲、北美-亞洲航線停飛。2023年以來(lái),歐盟委員會(huì)于2月提出第十輪對(duì)俄羅斯制裁措施提案,烏克蘭也宣布將國(guó)家戰(zhàn)時(shí)狀態(tài)延長(zhǎng)至5月,同時(shí)第59屆慕尼黑安全會(huì)議上的西方多國(guó)與會(huì)人員提議加強(qiáng)對(duì)烏克蘭的軍事支持。在當(dāng)前全球疫情“疤痕效應(yīng)”未愈、復(fù)蘇基礎(chǔ)不穩(wěn)的背景下,俄烏沖突的持續(xù)升溫和俄歐關(guān)系的進(jìn)一步惡化將進(jìn)一步擾亂全球供應(yīng)鏈、抑制全球投資和貿(mào)易需求復(fù)蘇,與宏觀環(huán)境同向變化的航空運(yùn)輸恢復(fù)進(jìn)度或?qū)⒂兴啪彙?/strong>

中美博弈方面,隨著我國(guó)經(jīng)濟(jì)社會(huì)的發(fā)展,在全球經(jīng)濟(jì)中的地位越來(lái)越重要,2022年,我國(guó)GDP總量達(dá)121萬(wàn)億元(約合18萬(wàn)億美元),穩(wěn)居世界第二,占全球經(jīng)濟(jì)的比重預(yù)計(jì)近18%;美國(guó)GDP總量達(dá)25.5萬(wàn)億美元,我國(guó)GDP相當(dāng)于美國(guó)的71%,我國(guó)經(jīng)濟(jì)總量的提升及內(nèi)部結(jié)構(gòu)的優(yōu)化,都將使得我國(guó)在全球經(jīng)濟(jì)發(fā)展中的占比將繼續(xù)上升,對(duì)全球經(jīng)濟(jì)會(huì)產(chǎn)生進(jìn)一步影響。由此判斷,盡管中美進(jìn)出口制裁、關(guān)稅相關(guān)文件出現(xiàn)一定緩和,但中美之間的經(jīng)濟(jì)沖突與對(duì)抗仍將持續(xù)較長(zhǎng)時(shí)間。北美及歐洲的部分國(guó)家,繼續(xù)回歸單邊主義,甚至由“去全球化”演變?yōu)?ldquo;去中國(guó)化”,我國(guó)所面對(duì)的世界政治局勢(shì)更加復(fù)雜艱難,中美航班增班阻礙重重,都將影響我國(guó)國(guó)際航空市場(chǎng)復(fù)蘇。

(三)油價(jià)匯率波動(dòng)導(dǎo)致成本承壓

航油成本是航空公司最主要的成本之一,約占總成本的30-50%。2022年以來(lái),受經(jīng)濟(jì)下行、地緣政治沖突頻發(fā)、美聯(lián)儲(chǔ)加息以及OPEC減產(chǎn)行動(dòng)等因素影響,國(guó)際油價(jià)大幅震蕩,全年呈現(xiàn)上半年大幅上漲及下半年有所回落的倒V趨勢(shì),與2021年相比,2022年布倫特原油價(jià)格上漲了約40%,平均每桶近100美元,其中OPEC一攬子原油價(jià)格于2022年6月突破120美元/桶,對(duì)航空運(yùn)輸行業(yè)的成本端造成較大壓力。短期來(lái)看,目前歐美等國(guó)家戰(zhàn)略原油儲(chǔ)備已處于歷史低位,隨著OPEC+減產(chǎn)、對(duì)俄原油方案的落實(shí),未來(lái)全球供應(yīng)或?qū)⑦M(jìn)一步收緊,全球宏觀經(jīng)濟(jì)形勢(shì)走勢(shì)或令原油需求增長(zhǎng)受限,但氣轉(zhuǎn)油需求提振令原油需求增長(zhǎng)仍具有支撐基礎(chǔ),原油價(jià)格或?qū)⑷猿尸F(xiàn)高位震蕩趨勢(shì),需持續(xù)關(guān)注其對(duì)航空公司經(jīng)營(yíng)成本的影響。

對(duì)于我國(guó)航司而言,2022年以來(lái),原油價(jià)格大幅震蕩及人民幣匯率下跌對(duì)航司經(jīng)營(yíng)造成了一定壓力;短期來(lái)看,隨著我國(guó)經(jīng)濟(jì)修復(fù),人民幣匯率預(yù)計(jì)將回升至合理均衡水平,航司面臨的匯兌風(fēng)險(xiǎn)或?qū)⒂兴忈專贠PEC+減產(chǎn)以及氣轉(zhuǎn)油對(duì)需求的支撐下,預(yù)計(jì)原油價(jià)格仍將呈現(xiàn)高位震蕩,在成本端對(duì)航司經(jīng)營(yíng)帶來(lái)壓力。匯率風(fēng)險(xiǎn)亦是我國(guó)航空公司面臨的最主要風(fēng)險(xiǎn)及影響凈利潤(rùn)的重要因素。航空運(yùn)輸公司在采購(gòu)飛機(jī)、航油等方面通常用外匯結(jié)算,造成美元負(fù)債占比較高,且目前航空公司利用金融衍生工具進(jìn)行匯率風(fēng)險(xiǎn)對(duì)沖的操作較少,匯兌損益直接影響公司利潤(rùn)。預(yù)計(jì)2023年,人民幣匯率將繼續(xù)波動(dòng)調(diào)整,疊加油價(jià)波動(dòng),航空公司在成本端依然承壓,控成本、增利潤(rùn)、促轉(zhuǎn)型仍是未來(lái)一段時(shí)期內(nèi)的重要方向。

(四)經(jīng)貿(mào)格局調(diào)整影響網(wǎng)絡(luò)布局

在新冠疫情爆發(fā)前,由于成本上升、中美貿(mào)易戰(zhàn)等因素,我國(guó)產(chǎn)業(yè)轉(zhuǎn)移的擔(dān)憂已然存在。但2020年,我國(guó)依靠強(qiáng)有力的封控政策,確保Made in China成為了全球最穩(wěn)定的供貨商,打斷了產(chǎn)業(yè)轉(zhuǎn)移。到2022年初,伴隨著各國(guó)防疫放開,轉(zhuǎn)移趨勢(shì)延續(xù),美國(guó)、歐盟、加拿大、澳大利亞、日本等國(guó)家在疫情發(fā)生后陸續(xù)針對(duì)包括醫(yī)藥、芯片、大容量電池等航空偏好型產(chǎn)品出臺(tái)貿(mào)易保護(hù)措施或?qū)で蠼逗献鳎M麑⒐⿷?yīng)鏈遷回本土或鄰近盟國(guó)。2022年11月,臺(tái)積電去美國(guó)建廠擬生產(chǎn)最先進(jìn)制程芯片的消息成為2022年全球爭(zhēng)奪制造業(yè)的壓軸大戲,拉開了未來(lái)數(shù)年全球制造業(yè)local for local生產(chǎn)模式的序幕,對(duì)于部分產(chǎn)品供應(yīng)鏈的變動(dòng)和脫鉤,短期之內(nèi)我國(guó)并沒有辦法非常有效地化解和阻擋,相關(guān)品類航空貨運(yùn)需求可能快速下跌。

同時(shí),各類區(qū)域經(jīng)貿(mào)協(xié)定發(fā)揮重要作用,如歐美主導(dǎo)的經(jīng)濟(jì)伙伴關(guān)系協(xié)定(EPA)、美墨加三國(guó)協(xié)議(USMCA)、跨太平洋伙伴關(guān)系協(xié)定(CPTPP)相繼生效,其區(qū)域覆蓋范圍大、排他性強(qiáng)、標(biāo)準(zhǔn)高,有力強(qiáng)化了歐美聯(lián)盟內(nèi)部的貿(mào)易關(guān)系。同時(shí),我國(guó)主導(dǎo)的區(qū)域全面經(jīng)濟(jì)伙伴關(guān)系協(xié)定(RCEP)也逐步生效,成為世界上規(guī)模和影響力最大的自貿(mào)區(qū),低關(guān)稅、貿(mào)易便利化水平提升將促進(jìn)區(qū)域貿(mào)易一體化。在這些區(qū)域性貿(mào)易協(xié)定下,預(yù)計(jì)后疫情時(shí)代北美、歐洲、亞太三大區(qū)域性貿(mào)易版塊“三足鼎立”之勢(shì)將更加凸顯,區(qū)域內(nèi)貿(mào)易依存度和航空貿(mào)易聯(lián)系將持續(xù)上升。

(五)入境管制放松促進(jìn)供需恢復(fù)

美國(guó)政府在2021年11月解除了實(shí)施近兩年的旅行禁令,并為來(lái)自33個(gè)國(guó)家的接種疫苗的外國(guó)旅行者重新開放邊境,當(dāng)周美國(guó)國(guó)際預(yù)訂量大幅增加,達(dá)到疫情前水平的72%,隨即美國(guó)國(guó)內(nèi)市場(chǎng)已經(jīng)出現(xiàn)強(qiáng)勁反彈,國(guó)內(nèi)航班的售票額達(dá)2019年水平的93%。此后,拉美、歐洲市場(chǎng)隨著旅行管制的放松相繼快速?gòu)?fù)蘇。

順應(yīng)疫情形勢(shì)和病毒變化,2022年底我國(guó)防疫也進(jìn)入新階段,出入境政策調(diào)整有利于促進(jìn)國(guó)際航班有序恢復(fù),未來(lái)航空消費(fèi)需求上行空間巨大。預(yù)計(jì)國(guó)際旅客吞吐量將不斷回升,同時(shí)隨著出入境機(jī)票供需關(guān)系逐步正常化,將帶動(dòng)國(guó)際機(jī)票整體價(jià)格逐漸降低,但行業(yè)發(fā)展仍需重視傳統(tǒng)運(yùn)輸安全風(fēng)險(xiǎn)和疫情衍生風(fēng)險(xiǎn)疊加帶來(lái)的挑戰(zhàn),做好客、貨流與航班起降架次快速增長(zhǎng)的安全生產(chǎn)準(zhǔn)備。

04 前景展望

(一)客運(yùn)市場(chǎng)

根據(jù)IATA的預(yù)測(cè),全球航空客運(yùn)量將以年均3%左右的增速?gòu)?fù)蘇,在2023年恢復(fù)至2019年同期的85.5%,在2024年恢復(fù)到2019年的水平,然而由于短期內(nèi)各種不利因素,預(yù)測(cè)風(fēng)險(xiǎn)傾向于下行。不同區(qū)域的客運(yùn)復(fù)蘇態(tài)勢(shì)有所分化,北美航空客運(yùn)量將于2023年恢復(fù)到2019年水平,其次是拉美、中東和歐洲,預(yù)計(jì)將于2024年恢復(fù)至2019年水平,而非洲和亞太預(yù)計(jì)在2025年才能恢復(fù)至2019年水平。

從國(guó)際經(jīng)驗(yàn)看,我國(guó)國(guó)際航空客運(yùn)市場(chǎng)的恢復(fù)仍需時(shí)間,若全球經(jīng)濟(jì)整體向好,預(yù)計(jì)在二季度末尾發(fā)力后逐漸升溫,全年有望完成國(guó)際旅客吞吐量4000萬(wàn)人次左右,恢復(fù)至2019年的五成以上。

(二)貨運(yùn)市場(chǎng)

根據(jù)世貿(mào)組織(WTO)于2023年3月發(fā)布的貨物貿(mào)易晴雨表,全球貿(mào)易指數(shù)已跌至92.2,遠(yuǎn)低于基準(zhǔn)值100,表明商品貿(mào)易增長(zhǎng)乏力,同時(shí)隨著全球經(jīng)濟(jì)預(yù)期下調(diào),WTO對(duì)2023年的貿(mào)易增長(zhǎng)預(yù)測(cè)僅為1.0%,航空貨運(yùn)市場(chǎng)前景不容樂(lè)觀,貨運(yùn)規(guī)模將持續(xù)萎縮。IATA預(yù)計(jì)2023年全球貨運(yùn)量將進(jìn)一步下降,或?qū)⒌陀?019年5.6個(gè)百分點(diǎn)。

盡管海外需求收縮,但我國(guó)供應(yīng)鏈韌性猶在,可能呈現(xiàn)小范圍波動(dòng)下降態(tài)勢(shì),預(yù)計(jì)2023年我國(guó)國(guó)際航空貨運(yùn)同比下降1%左右,有望完成約260萬(wàn)噸運(yùn)輸量,是2019年的107%左右。

(三)收益水平

IATA預(yù)計(jì)2023年全球航空業(yè)收入將達(dá)到7790億美元。將恢復(fù)至2019年同期的93%左右;貨運(yùn)收入占總營(yíng)收的份額在2021年一度達(dá)到40%的歷史最高水平,預(yù)計(jì)2023年貨運(yùn)收入份額將進(jìn)一步降至20%左右,但仍遠(yuǎn)高于疫情前的10-12%,因此,在未來(lái)一段時(shí)間內(nèi),航空貨運(yùn)預(yù)計(jì)將繼續(xù)在推動(dòng)航空公司收入和財(cái)務(wù)表現(xiàn)方面發(fā)揮重要作用。行業(yè)也將實(shí)現(xiàn)自2019年以來(lái)首次盈利,完成47億美元的凈利潤(rùn)。但與此同時(shí),2023年航空業(yè)依然面臨多重風(fēng)險(xiǎn),包括能源價(jià)格不穩(wěn)定、全球經(jīng)濟(jì)增長(zhǎng)放緩以及地緣政治沖突等,航空公司仍需建立穩(wěn)固的財(cái)務(wù)基礎(chǔ),靈活調(diào)整商業(yè)模式,以應(yīng)對(duì)未來(lái)可能出現(xiàn)的沖擊。

上一篇 沙特埃捷國(guó)際物流在達(dá)曼、利雅得和吉達(dá)推出當(dāng)日達(dá)及逆向取件服務(wù)

下一篇 國(guó)際小包最大重量不能超過(guò)多少克

- 相關(guān)文章

- ·江西局部署加強(qiáng)快遞員群體合法權(quán)益保障工作

- ·加航客機(jī)羅馬機(jī)場(chǎng)延誤逾6小時(shí) 乘客獲賠600歐元-哈薩克斯坦的空運(yùn)

- ·中遠(yuǎn)海控全力推動(dòng)產(chǎn)業(yè)鏈供給鏈協(xié)同轉(zhuǎn)型-飛機(jī)運(yùn)輸

- ·林丹涉機(jī)票款糾紛成被執(zhí)行人 執(zhí)行標(biāo)的54萬(wàn)-聯(lián)邦國(guó)際快遞

- ·國(guó)際包裹快遞查詢(國(guó)際包裹哪個(gè)快遞劃算)

- ·德國(guó)2月份對(duì)歐盟成員國(guó)商品出口額環(huán)比上升10.4%華派國(guó)際物流公司

- ·加拿大郵政將提高包裹運(yùn)費(fèi)

- ·避免高企的國(guó)際航空運(yùn)輸成本向消費(fèi)端的傳導(dǎo)-土耳其空運(yùn)

- ·咖啡郵局飄香合肥三河古鎮(zhèn)