日本JCT三種申報方式全攻略,哪些賣家符合使用簡易申報的條件

2024年02月04日 距新規生效2個月時間,對于簡易申報、標準申報以及新推出的稅改“二成特例”,賣家糾結到底選哪種方式更有利?一文搞懂申報疑難雜癥,全文偏長建議收藏轉發~

01.什么是日本JCT簡易申報

簡易申報,是日本國稅廳為減輕中小型公司報稅負擔,不以實際發生的進項消費稅進行抵扣,而以銷項消費稅額乘以稅局認定采購率作為進項消費稅進行抵扣的征稅制度(繳納稅金時,可以減去固定比例稅金)。

簡易申報的稅金計算方式:簡易申報的納稅金額 = 應繳稅金-(應繳稅金 × 稅局認定采購率80%) = 應繳稅金× 20%(相當于稅金打了二折)

可以看出,適用簡易申報的賣家在繳稅時,只需要繳納應繳稅金的20%,更有利于賣家運營。注:跨境電商屬零售業,采購率為80%,是核定征收;賣家不用提供進項單據。

哪些賣家符合使用簡易申報的條件?

1.原則上:過去連續2年的應納稅營業額為5000萬日元以下

2.特例1:公司在2023財年中成立

3.特例2:公司在2023財年原則上屬于免稅事業者,但是因為有稅號,[10/01-12/31]需要中報.繳納消費稅

以上三種情況在簡易申報的納稅期開始之前提交《消費稅簡易稅制選擇通知書》可以使用簡易申報。

注意:

①一旦申請了簡易申報,海關繳納的進項稅金、本土采購都無法進行抵扣;

②如果企業在基準期銷售額超過5000萬日元,那么在該基準期對應的納稅期,企業將不能再使用簡易申報。

③如果企業一直符合簡易申報標準,那么在成為簡易申報企業后2年內不得更改申報方式,2年后適用賣家想繼續使用簡易申報,仍需重新提交申請;但如果不想使用簡易申報了,也可通過向稅局提交申請回歸標準申報

④如何確定基準年的銷售額?賣家可以下載CSV銷售報告查看

簡易申報適合經營模式單一、企業進項稅不多以及只需要按一種采購系數計算一種業務的賣家選擇,但當進項稅超過企業營業額的80%,反之選擇標準申報。

02.標準(原則)申報

適用賣家:適用所有有申報和納稅義務的納稅實體

稅金算法:應繳稅金=當期銷項消費稅(凈銷售額*10%)-當期進項消費稅(抵扣票據上所示消費稅稅額)

在默認情況下,日本稅務局給賣家選擇的稅務申報方式是原則申報。

03.二成特例的適用情況

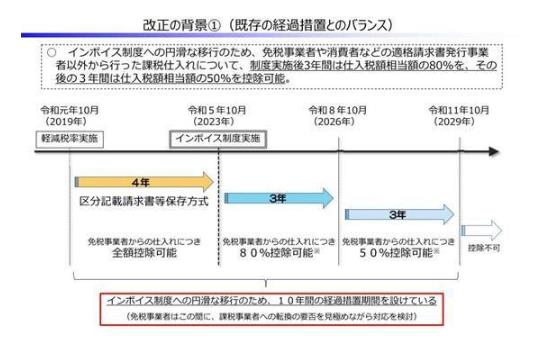

“二成特例”是日本稅務局為了幫助小規模企業順利過渡到發票制度,對于免稅企業、消費者的征稅采購發票,設置了10年的過渡期措施。

①發票制度實施前4年,即2019年10月1日-2023年9月30日,從免稅企業購買產品,沒有合規的JCT發票,也可以獲得全額JCT抵扣;

②制度實施后3年內,即2023年10月1日-2026年9月30日,從免稅企業購買產品,沒有合規的JCT發票,也可獲得采購發票JCT金額中的80%抵扣;

③再往后三年內,2026年10月1日-2029年9月31日,從免稅企業購買產品再沒有合規的JCT發票,那就只能獲得采購發票JCT金額中的50%抵扣;

④在2029年10月1日之后,從免稅企業購買產品再沒有合規的JCT發票的話,將不能再獲得采購JCT金額的抵扣;

哪些賣家可以享受‘二成特例’政策?

①“二成特例”的適用對象為:因發票制度而放棄免稅資格,選擇在2023年10月1日作為合格開票商成為應稅企業者。所以只能是自愿申請JCT且年銷售額不超過1000萬日元的賣家適用,超過閾值則不可享受該項政策優惠。

②如果賣家本身就是免稅企業,在提交JCT注冊時也申請了簡易申報。這種情況賣家還是適用‘二成特例’政策的,即使賣家提交了簡易申報申請書,也可以在稅務申報時選擇20%特例,并且無需撤回簡易申報申請。

對跨境電商來說,簡易申報按80%系數抵扣(應交稅金=含稅銷售額*20%),二成特例為銷售額的20%,申報計算其實是無差別的,但如果系數抵扣不是80%的行業,繳納的稅金會有差距。總之,因為二成特例使用年限的問題,長期在日本市場運營的賣家,注意斟酌,特別考慮更換申報方式后的影響,有疑問可以咨詢我們啟利稅務經理。

04.簡易申報和標準申報稅費計算

1、稅費計算案例

例:某A企業X年度課稅收入1000萬日元,銷項消費稅為100萬日元,當年度實際發生進項消費稅70萬日元

簡易征稅制度下的消費稅納稅額為:(1000*10%) – 100 * 80% = 20 萬日元

標準征稅制度下的消費稅納稅額為:100 – 70 = 30 萬日元

2、簡易申報轉標準申報

如果您停止應用簡易申報,并且希望按實際金額扣除進項稅額(標準申報),則必須從停止簡易稅制適用納稅期的第一天起保存與稅務進項相關的帳簿和發票。

在接受簡易申報的企業,除非停止營業,必須保留使用2年簡易申報才可以新在納稅期開始至少提前1天主動申請調回標準申報。

以上就是關于日本跨境稅務知識分享,更多跨境電商資訊請關注啟利物流!

溫馨提示:未提交日本JCT注冊資料的賣家可掃下方二維碼咨詢

距新規生效2個月時間,對于簡易申報、標準申報以及新推出的稅改“二成特例”,賣家糾結到底選哪種方式更有利?一文搞懂申報疑難雜癥,全文偏長建議收藏轉發~

01.什么是日本JCT簡易申報

簡易申報,是日本國稅廳為減輕中小型公司報稅負擔,不以實際發生的進項消費稅進行抵扣,而以銷項消費稅額乘以稅局認定采購率作為進項消費稅進行抵扣的征稅制度(繳納稅金時,可以減去固定比例稅金)。

簡易申報的稅金計算方式:簡易申報的納稅金額 = 應繳稅金-(應繳稅金 × 稅局認定采購率80%) = 應繳稅金× 20%(相當于稅金打了二折)

可以看出,適用簡易申報的賣家在繳稅時,只需要繳納應繳稅金的20%,更有利于賣家運營。注:跨境電商屬零售業,采購率為80%,是核定征收;賣家不用提供進項單據。

哪些賣家符合使用簡易申報的條件?

1.原則上:過去連續2年的應納稅營業額為5000萬日元以下

2.特例1:公司在2023財年中成立

3.特例2:公司在2023財年原則上屬于免稅事業者,但是因為有稅號,[10/01-12/31]需要中報.繳納消費稅

以上三種情況在簡易申報的納稅期開始之前提交《消費稅簡易稅制選擇通知書》可以使用簡易申報。

注意:

①一旦申請了簡易申報,海關繳納的進項稅金、本土采購都無法進行抵扣;

②如果企業在基準期銷售額超過5000萬日元,那么在該基準期對應的納稅期,企業將不能再使用簡易申報。

③如果企業一直符合簡易申報標準,那么在成為簡易申報企業后2年內不得更改申報方式,2年后適用賣家想繼續使用簡易申報,仍需重新提交申請;但如果不想使用簡易申報了,也可通過向稅局提交申請回歸標準申報

④如何確定基準年的銷售額?賣家可以下載CSV銷售報告查看

簡易申報適合經營模式單一、企業進項稅不多以及只需要按一種采購系數計算一種業務的賣家選擇,但當進項稅超過企業營業額的80%,反之選擇標準申報。

二、標準(原則)申報

適用賣家:適用所有有申報和納稅義務的納稅實體

稅金算法:應繳稅金=當期銷項消費稅(凈銷售額*10%)-當期進項消費稅(抵扣票據上所示消費稅稅額)

在默認情況下,日本稅務局給賣家選擇的稅務申報方式是原則申報。

三、二成特例的適用情況

“二成特例”是日本稅務局為了幫助小規模企業順利過渡到發票制度,對于免稅企業、消費者的征稅采購發票,設置了10年的過渡期措施。

①發票制度實施前4年,即2019年10月1日-2023年9月30日,從免稅企業購買產品,沒有合規的JCT發票,也可以獲得全額JCT抵扣;

②制度實施后3年內,即2023年10月1日-2026年9月30日,從免稅企業購買產品,沒有合規的JCT發票,也可獲得采購發票JCT金額中的80%抵扣;

③再往后三年內,2026年10月1日-2029年9月31日,從免稅企業購買產品再沒有合規的JCT發票,那就只能獲得采購發票JCT金額中的50%抵扣;

④在2029年10月1日之后,從免稅企業購買產品再沒有合規的JCT發票的話,將不能再獲得采購JCT金額的抵扣;

哪些賣家可以享受‘二成特例’政策?

①“二成特例”的適用對象為:因發票制度而放棄免稅資格,選擇在2023年10月1日作為合格開票商成為應稅企業者。所以只能是自愿申請JCT且年銷售額不超過1000萬日元的賣家適用,超過閾值則不可享受該項政策優惠。

②如果賣家本身就是免稅企業,在提交JCT注冊時也申請了簡易申報。這種情況賣家還是適用‘二成特例’政策的,即使賣家提交了簡易申報申請書,也可以在稅務申報時選擇20%特例,并且無需撤回簡易申報申請。

對跨境電商來說,簡易申報按80%系數抵扣(應交稅金=含稅銷售額*20%),二成特例為銷售額的20%,申報計算其實是無差別的,但如果系數抵扣不是80%的行業,繳納的稅金會有差距。總之,因為二成特例使用年限的問題,長期在日本市場運營的賣家,注意斟酌,特別考慮更換申報方式后的影響,有疑問可以咨詢我們啟利稅務經理。

四、簡易申報和標準申報稅費計算

1、稅費計算案例

例:某A企業X年度課稅收入1000萬日元,銷項消費稅為100萬日元,當年度實際發生進項消費稅70萬日元

簡易征稅制度下的消費稅納稅額為:(1000*10%) – 100 * 80% = 20 萬日元

標準征稅制度下的消費稅納稅額為:100 – 70 = 30 萬日元

2、簡易申報轉標準申報

如果您停止應用簡易申報,并且希望按實際金額扣除進項稅額(標準申報),則必須從停止簡易稅制適用納稅期的第一天起保存與稅務進項相關的帳簿和發票。

在接受簡易申報的企業,除非停止營業,必須保留使用2年簡易申報才可以新在納稅期開始至少提前1天主動申請調回標準申報。